答えは明快です。所得税は「所得控除」、住民税は「税額控除」。この2つを組み合わせることで、寄付額から2,000円を引いた分がほぼ戻ってきます。

ただし住宅ローン控除を使う人は要注意。

年末調整や確定申告が近づくと、税金のことが頭をよぎりますよね。特にふるさと納税。「所得控除と税額控除、どっちがどう効くの?」という疑問、持ったことありませんか?

この疑問を解けば、ふるさと納税がぐっと身近になるわけです。

- 所得税は所得控除、住民税は税額控除で処理される

- 2つの控除を組み合わせて実質2,000円になる仕組み

- 住宅ローン控除併用時の注意点と対策

- ワンストップ特例と確定申告の使い分け

- 自己負担が2,000円を超えるケースと回避法

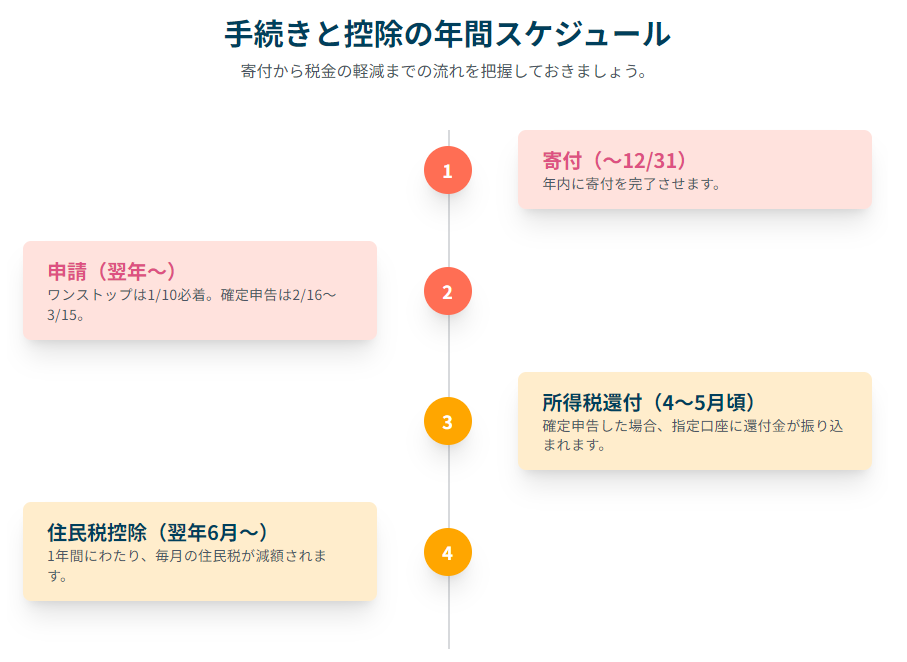

- 控除が適用されるタイミングと手続き期限

【税理士の裏話あり】ふるさと納税、所得控除と税額控除どっちで得する?実質2,000円になる計算式と注意点を独自解説

所得控除と税額控除。名前は似ていますが、効果は別物。2022年度のふるさと納税寄附額は約9,654億円に達しており、もはや国民的制度と言えます。

この巨額な寄付を支えるのが、2つの控除の絶妙なコンビネーション。

両者の働きを整理しましょう。

| 控除の種類 | 適用される税金 | 控除の働き | 節税効果 |

|---|---|---|---|

| 所得控除 | 所得税 | 収入から差し引く | 課税対象となる金額が減る |

| 税額控除 | 住民税 | 計算された税金から直接差し引く | 支払う税金そのものが減る |

所得控除:税率をかける前に減額

所得控除は、税率をかける前の所得金額を減らします。所得税は、収入から経費や所得控除を引いた額に税率をかけて算出します。

なので、所得控除が増えるほど、税金は安くなるわけです。

ふるさと納税では、所得税が所得控除として処理されます。安くなる税額は、(ふるさと納税額-2,000円)×あなたの所得税率で計算。

所得税率が高い人ほど、戻る金額も大きくなります。

筆者の知人の税理士が言っていたことがあります。

「高所得者ほど得をするって批判もあるけど、そもそも税金を多く払ってる人なんだから、控除額が大きくなるのは当然でしょ」と。

確かに、年収300万円の人と1,000万円の人では、払ってる税金の額がまるで違う。制度の公平性を語るとき、この視点は見落とされがちです。

税額控除:税金から直接引く

税額控除は、計算した所得税や住民税から、直接金額を差し引きます。税金そのものが減るため、所得控除より節税効果を実感しやすいのが特徴です。

住民税では、ふるさと納税は税額控除になります。

なぜ2,000円以外の全額が戻る?

ふるさと納税では、所得税と住民税を組み合わせて控除を受けられます。特に重要なのが、住民税の「特例分」。ここが制度のミソです。

総務省のウェブサイトにも、ふるさと納税は2,000円を超える部分について、一定限度額まで、原則として所得税と合わせて全額が控除されると明記されています。

全額控除を実現するのは、次の3つの要素です。

控除の計算式

ふるさと納税の寄付金は、限度額以内なら次の合計額が税金から差し引かれます。

- 所得税からの控除

(ふるさと納税額-2,000円)を所得控除。

所得税率に応じて税金が安くなります。 - 住民税からの控除(基本分)

(ふるさと納税額-2,000円)×10%を税額控除。

全員一律で住民税が安くなります。 - 住民税からの控除(特例分)

(ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税率)。

これが重要!(1)と(2)で控除しきれなかった分を調整する役割。ただし、住民税の所得割額の20%が上限。

つまり、所得税で控除しきれない部分を、住民税の特例分でカバーすることで、2,000円以外の全額が戻る仕組みになっています。

ここで制度設計の意図が見えてきます。

所得税だけで全額控除しようとすると、高所得者に有利すぎる制度になってしまう。住民税(特に基本分の10%)を入れることで、税率の低い人でも恩恵を受けやすくしているわけです。

総務省の官僚が、地方自治体への寄付を促進しつつ、税の公平性も保つために編み出した妙案と言えます。

ワンストップ特例:確定申告が不要な裏技

確定申告が面倒な会社員には、「ふるさと納税ワンストップ特例制度」があります。確定申告をしなくても、所得税の控除分も含めて、翌年の住民税からまとめて控除する仕組みです。

ワンストップ特例を使うと、所得税の還付はありません。代わりに、住民税から「申告特例控除額」として、所得税の控除分が差し引かれます。所得控除の権利を住民税に預けているようなもの。

ただし、ふるさと納税先が5団体以内で、確定申告が不要な給与所得者であることが条件。医療費控除などで確定申告をする場合は、ワンストップ特例は無効になるため、ふるさと納税の金額も一緒に確定申告する必要があります。

利用者の声を聞くと、「ワンストップ特例って、自治体ごとに書類を送らなきゃいけないのが面倒」という不満が多いです。確かに5団体に寄付したら、5枚の申請書を書いて5か所に郵送(※1)。デジタル化が進んでいる今、この手続きはちょっと時代遅れですよね。

(※1)朗報です。

2024年からは、すべてのふるさと納税ポータルサイトでオンライン申請が可能になりました。マイナンバーカードとスマホがあれば、郵送不要で手続きが完結します。

以前は「5団体に寄付したら5枚の申請書を郵送」という手間がありましたが、今はその心配はありません。ただし、2024年9月時点で350以上の自治体が対応しているものの、すべての自治体がオンライン対応しているわけではない点は注意が必要です。

自己負担額が2,000円を超えるケース

「実質2,000円」は、ふるさと納税の定番フレーズです。でも、そうならないケースもあります。所得控除と税額控除が組み合わさると、予想外の事態が起きることがあるんです。

住宅ローン控除との組み合わせ

住宅ローン控除とふるさと納税を確定申告で一緒に行う場合は、注意が必要。

控除の順番は、原則として所得控除(ふるさと納税)が先で、その後に税額控除(住宅ローン控除)が適用されます。

住宅ローン控除は、所得税から控除しきれない分があれば、住民税からも控除できる仕組みがあります。もし住宅ローン控除額が所得税額より大きい場合、ふるさと納税の所得控除によって所得税額が小さくなってしまいます。

その結果、住宅ローン控除が所得税から控除しきれない金額が増えて、住民税からの控除に回されますが、住民税からも控除できます(上限は前年度課税所得×5%[最大年9万7,500円])。この上限を超えると、住宅ローン控除を使い切れなくなり、自己負担額が増えてしまうわけです。

税理士の友人が以前、こんなことを言っていました。

「初年度の確定申告で、ふるさと納税も一緒に申告しちゃう人が多いんだよね。で、翌年になって『あれ?住宅ローン控除が全額使えてない』って気づく。2年目からはワンストップ特例に切り替えるのが賢いやり方」と。

実際、SBI新生銀行の解説でも、所得税、住民税が減るということは、住宅ローン控除の枠が使いきれなくなってしまう可能性が生じると指摘されています。

対策としては、住宅ローン控除の”初年度以外”は、ふるさと納税はワンストップ特例を利用するのがおすすめ。こうすることで、ふるさと納税による所得税の控除がなくなり、問題を防げます。

課税所得と税率

課税所得が所得税率の変わり目付近にある場合も、自己負担額が増えることがあります。

所得税と住民税では、生命保険料控除や地震保険料控除など、控除の上限額が違うものがあります。そのため、所得税と住民税で計算される課税所得に差が出ることがあります。

もしこの差によって、所得税と住民税で適用される税率が変わると、ふるさと納税の控除額が変わってしまう可能性があります。この場合も、ワンストップ特例を利用するのが簡単。

手続き忘れ

税制上の注意点も重要ですが、控除が適用されない一番の原因は「手続き忘れ」。これに尽きます。

確定申告の期間が終わった後、「住民税の通知が来たけど、全然安くなってない!」「ワンストップ特例を出したのに!」という声がよく聞かれます。

SNSで見かけたこんな投稿が印象的でした。

「12月31日に駆け込みで寄付したら、ワンストップ特例の申請期限(翌年1月10日)に間に合わなくて、結局確定申告することになった。でも確定申告も忘れて、全額自己負担…」と。

年末ギリギリの寄付は、手続きの余裕がなくなるリスクがあるんです。

控除を受けるには、確定申告をするか、ワンストップ特例制度を利用して申請書を提出する必要があります。

どちらを選んでも控除額は大きく変わりませんが、手続きを忘れると、寄付した金額が全部自己負担になってしまいます。

Q&A:よくある質問

- Qふるさと納税の控除で、税金が戻ってくるのはいつ?

- A

手続きの方法と税金の種類によって時期が異なります。

- 所得税の還付(確定申告をした場合):

確定申告期間(2月16日〜3月15日)から1ヶ月~1ヶ月半後(3月中旬〜5月頃)に、指定の口座に振り込まれます。 - 住民税の控除(確定申告・ワンストップ特例のどちらでも適用):

寄付をした年の翌年の6月から、毎月の給与から差し引かれる住民税が安くなる形で適用されます。

- 所得税の還付(確定申告をした場合):

- Q所得控除と税額控除、どう違うの?

- A

税金の減り方が違います。

- 所得控除(所得税):課税所得を減らし、その結果として税金が安くなります。例えば、所得控除が5万円なら、税率10%の人で5,000円安くなります。

- 税額控除(住民税):計算された税金から直接金額が差し引かれます。例えば、税額控除が5万円なら、そのまま5万円税金が減ります。

ふるさと納税では、所得税は所得控除、住民税は税額控除とすることで、税負担が公平になるように工夫されています。

- Q控除限度額内で寄付したのに、自己負担額が2,000円を超えることはある?

- A

はい、あります。主な原因は次の通り。

- 住宅ローン控除と確定申告で併用:控除の順番の関係で、住宅ローン控除のメリットを十分に受けられない場合がある。

- 課税所得が税率の変わり目に位置:所得税と住民税の課税所得の差によって、税率が変わり、控除額が少なくなることがある。

- 確定申告やワンストップ特例の手続きミス:手続きを忘れると控除を受けられません。

これらのケースを避けるために、住宅ローン控除を受けている場合や、年収が大きく変わった場合は、控除限度額をしっかり確認しましょう。

まとめ:ふるさと納税、所得控除と税額控除のどっち?

ふるさと納税の控除は、所得控除と税額控除の2つの力で成り立っています。

所得税で控除を受けた後、残りの大部分を住民税で控除する仕組み。これによって、私たちは実質2,000円で各地の特産品を楽しめるわけです。

ただし、住宅ローン控除との組み合わせや、所得の変動によって、自己負担額が2,000円を超えるケースもあるため注意が必要。

これらの点に注意して、確定申告やワンストップ特例の手続きをしっかり行えば、ふるさと納税を最大限に活用できます。

この知識を活かして、来年以降も賢くふるさと納税を続けていきましょう。

参考情報

控除の仕組みについて、詳しくは総務省ふるさと納税ポータルサイトとSBI新生銀行の解説をご覧ください。

ふるさと納税は、寄付額のうち2,000円を超える部分について、所得税と住民税から控除が受けられる制度です。ふるさと納税について、詳しくは総務省のふるさと納税ポータルサイトをご覧ください。

- 所得税は所得控除、住民税は税額控除

- 住民税の特例分が全額控除の鍵

- 2022年度の寄付総額は約9,654億円

- 所得税率が高いほど節税効果も大きい

- 住宅ローン控除との併用は要注意

- 初年度以外はワンストップ特例が安全

- 寄付先5団体以内ならワンストップ可能

- 医療費控除する年は確定申告必須

- 手続き忘れが自己負担増の最大原因

- 申請期限は翌年1月10日まで

今回は、知り合いの税理士が実際の相談で語る裏話も交えながら、わかりやすく税金の仕組みを紐解きます。